Het eigen vermogen is een van de twee delen van het passief van de balans. Maar wat is eigen vermogen nu precies en hoe verschilt het van het vreemd vermogen. Vreemd vermogen of ‘schulden’ komen alleen van buiten het bedrijf, terwijl eigen vermogen vooral in het bedrijf zelf ontstaat. Interpreteer het EV op de juiste manier, maar pas daarbij wel op dat je niet in té eenvoudige redeneringen verzandt. In dit artikel tonen we je hoe je eigen vermogen berekent aan de hand van voorbeelden.

Wat is het eigen vermogen?

Het passief van een balans bestaat uit twee grote bestanddelen of ‘blokken’:

- Eigen vermogen

- Schulden (ook wel ‘vreemd vermogen’ genoemd)

Het vreemd vermogen (de schulden) bestaat op zijn beurt ook weer uit twee grote delen: de kortlopende schulden en de langlopende schulden. Met kortlopend bedoelt men ten hoogste één jaar. Langlopend of lange termijn betekent meer dan één jaar.

Belangrijk om weten: het passief toont vanwaar het bedrijf zijn geld haalt om de bezittingen op het actief mee te financieren. Er zijn dus twee mogelijkheden. Ofwel komt dat geld van het bedrijf en zijn zaakvoerders of vennoten (eigen vermogen). Ofwel komt het uit externe bronnen buiten het bedrijf (schulden).

BELANGRIJK INZICHT!

Eigen vermogen wordt gegenereerd van binnen het bedrijf, in tegenstelling tot vreemd vermogen (schulden) dat van buiten het bedrijf komt

Of, anders gezegd, het passief toont als het ware alle schulden van het bedrijf. Het eigen vermogen is de schuld van het bedrijf aan zijn eigenaars en aandeelhouders. Het vreemd vermogen (wat op het passief ‘schulden’ wordt genoemd) is dan de schuld van het bedrijf aan externe partijen. Denk bijvoorbeeld aan de bank die aan het bedrijf een lening heeft gegeven: een klassiek voorbeeld van een schuld op het passief.

Elk bedrijf heeft dus altijd een eigen vermogen. Bij het ene bedrijf is dit al wat sterker en groter dan bij het andere. Waarom dat zo is leggen we stap voor stap uit. Het eigen vermogen is niet noodzakelijk hetzelfde als het netto-actief van een vennootschap.

Eigen vermogen is dus het deel van het bedrijf dat echt van de eigenaar is. Het bestaat uit de inbreng van de ondernemer, ingehouden winsten en eventuele reserves. Eigen vermogen hoeft niet terugbetaald te worden.

Vreemd vermogen daarentegen bestaat uit middelen die het bedrijf van anderen heeft geleend, zoals bankleningen, leverancierskrediet of belastingschulden. Dit moet wel terugbetaald worden, meestal met rente.

Plaats op de balans

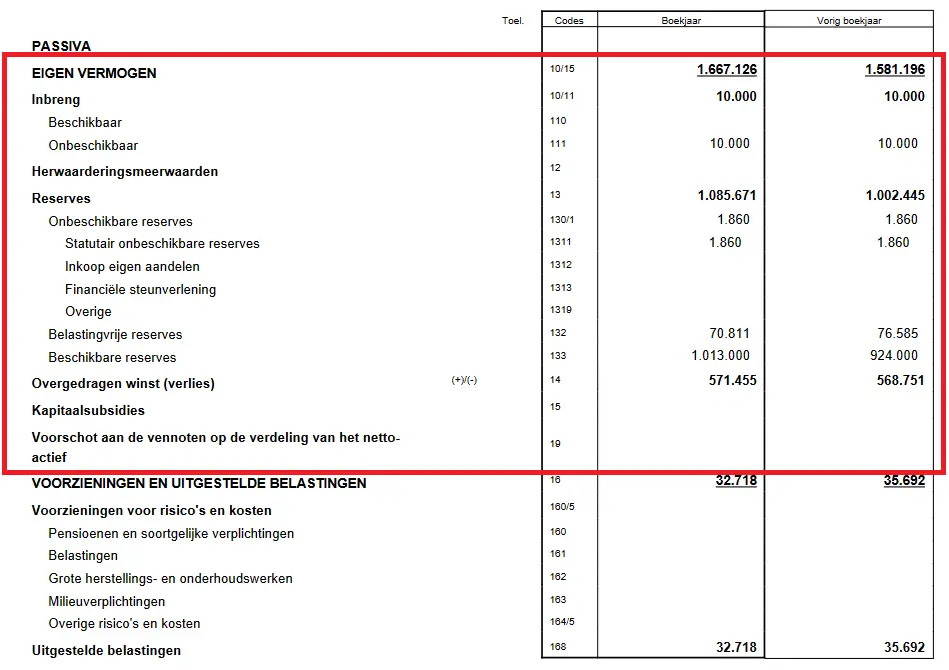

Waar staat het eigen vermogen terug op de balans? Het eigen vermogen is het eerste grote ‘blok’ bovenaan de passiefzijde van de balans.

Rubriek 10/15 is het totaal eigen vermogen. Daaronder zie je dat er heel wat zaken zitten die dit totaal eigen vermogen samenstellen, zoals kapitaal, uitgiftepremies, herwaarderingsmeerwaarden enzovoort.

Waaruit bestaat het eigen vermogen?

Het eigen vermogen bestaat vooral uit drie belangrijke componenten:

- Kapitaal of inbreng

- Reserves (bijvoorbeeld de wettelijke reserve in sommige vennootschappen)

- Overgedragen winsten of verliezen

Daarnaast kan je in het eigen vermogen in sommige bedrijven ook nog andere rubrieken aantreffen:

Uitgiftepremies, kapitaalsubsidies en herwaarderingsmeerwaarden komen wat minder vaak voor. Niet elk bedrijf zal in deze rubrieken iets op de balans hebben staan. Maar elk bedrijf heeft altijd kapitaal en reserves.

Kapitaal, uitgiftepremies en kapitaalsubsidies komen van buiten het bedrijf. Maar eigen vermogen kan ook door het bedrijf zelf, intern, ontstaan. Dat is bijvoorbeeld het geval bij reserves en overgedragen winst of onverdeelde winst.

Hoe ontstaat eigen vermogen?

Eigen vermogen kan dus op verschillende manieren ontstaan.

Bij de start

Het begint al meteen bij de oprichting van het bedrijf, wanneer men kapitaal in het bedrijf pompt (NV) of een inbreng doet (BV).

Daarna

Later, wanneer het bedrijf van start is gegaan en zijn activiteit uitoefent, stijgt en daalt het eigen vermogen voortdurend. Dit komt door winsten of verliezen, maar ook door latere kapitaalsverhogingen of bijkomende inbrengen, toename van de reserves of noem maar op.

BELANGRIJK INZICHT!

Eigen vermogen kan op diverse manieren ontstaan: doordat het bedrijf winst maakt, doordat reserves worden aangelegd, een bijkomende inbreng of kapitaalsverhoging wordt doorgevoerd enz.

Inbreng of kapitaal

Sinds het nieuwe Belgische WVV (Wetboek Vennootschappen en Verenigingen) van 2019 is kapitaal in een BV afgeschaft (niet bij een NV). Bij een BV spreekt men voortaan van ‘inbreng’ (die beschikbaar of onbeschikbaar kan zijn), bij een NV van kapitaal. Maar hoe komt men aan dat geld?

Oorsprong van inbreng of kapitaal

Een bedrijf komt op twee manieren aan inbreng of kapitaal:

- De eigenaars-aandeelhouders doen een inbreng of brengen kapitaal in bij de oprichting

- De eigenaars-aandeelhouders voeren later een kapitaalsverhoging door. Men brengt nieuw privé-geld in het bedrijf, of men zet bijvoorbeeld een rekening courant passief (RC credit) om in kapitaal. Een kapitaalsverhoging gebeurt altijd via een akte bij de notaris.

Onder ‘kapitaal’ op de balans van een NV vind je dus het totaal van het bij oprichting en bij latere kapitaalsverhogingen ingebrachte kapitaal.

Inbreng in geld of in natura?

Opgelet! De bedragen bij het kapitaal betekenen meestal, maar niet altijd, dat de aandeelhouders geld in het bedrijf hebben gestopt. Waarom niet altijd? Men kan ook een inbreng doen in natura in plaats van in geld. Denk bijvoorbeeld aan een oprichter die zijn gebouw of zijn machine in het bedrijf brengt. Men noteert in dat geval onder ‘kapitaal’ de geldwaarde van het ingebrachte goed.

Volstort of niet-volstort kapitaal?

Het kapitaal kan ‘volstort’ of ‘niet-volstort’ zijn. Wat bedoelt men hier mee?

Zo heeft een NV in België een minimumkapitaal van 61.500 EUR. Je bent echter niet verplicht om dit ook daadwerkelijk te storten. Een minimum van 18.600 EUR is als storting bij oprichting voldoende. Je zegt toe om de rest van het kapitaal later op een niet nader bepaalde datum te volstorten.

De BV heeft geen minimuminbreng meer. Je zou dus perfect een BV kunnen oprichten met pakweg 100 EUR. Of dat verstandig is is natuurlijk een andere zaak, maar het kan.

Reserves en overgedragen of onverdeelde winst

De bedoeling van een bedrijf is en blijft winst maken. Als een bedrijf winst maakt heeft het verschillende mogelijkheden.

Winst uitkeren

Het kan ervoor kiezen om de winst uit te keren aan de aandeelhouders onder vorm van een dividend of aan de bestuurders onder vorm van tantièmes.

Winst in bedrijf houden

Maar net zo goed kan men de winst geheel of deels in het bedrijf te houden. Men voegt de winst dan ofwel toe aan één van de reserves, ofwel beslist men nog niet wat men met die winst doet en draagt men de winst voorlopig over naar volgend boekjaar via de rubriek ‘overgedragen winst’. Men voegt de winst in beide gevallen dus bij het eigen vermogen.

Dat is de reden waarom een onderneming die winst maakt vaak haar eigen vermogen ziet stijgen. Maakt een onderneming verlies dan zal bijna altijd ook het eigen vermogen dalen, door de impact van de rubriek ‘overgedragen verlies’.

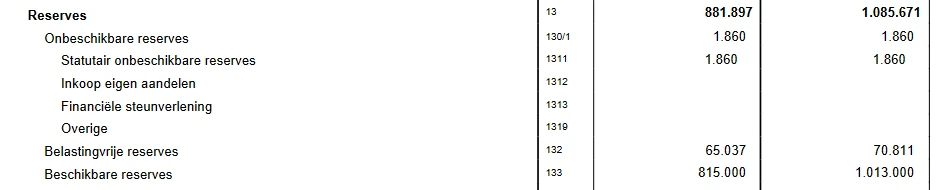

Reserves

Binnen de rubriek ‘reserves’ kan je vier verschillende soorten reserve onderscheiden:

- Wettelijke reserve (enkel bij de NV)

- Onbeschikbare reserves

- Belastingvrije reserves

- Beschikbare reserves

Wat is nu het verschil tussen al deze soorten reserves?

De wettelijke reserve is zoals de naam doet vermoeden een wettelijke verplichting. Zo moet in België elke NV elk jaar verplicht 5% van de winst op deze rubriek boeken, tot deze reserve 10% van het kapitaal bedraagt. De wetgever wil hiermee ervoor zorgen dat bedrijven niet lichtzinnig omspringen met hun eerste winsten en eerst denken aan de stabiliteit en solvabiliteit van het bedrijf. Bij de BV is de wettelijke reserve sinds het nieuwe vennootschapsrecht afgeschaft.

Onbeschikbare reserves komen voor in een aantal specifieke situaties. Wanneer een onderneming bijvoorbeeld haar eigen aandelen wil inkopen is ze wettelijk verplicht om hiervoor reserves aan te leggen. Deze komen terecht bij de ‘onbeschikbare reserves’.

Belastingvrije reserves doen zich voor wanneer er meerwaarden worden gerealiseerd op vaste activa, bijvoorbeeld wanneer een gebouw dat voor 500.000 EUR op de balans staat verkocht wordt voor 700.000 EUR. De opbrengst op de verkoop bedraagt dus 200.000 EUR onder de vorm van een meerwaarde. Als de onderneming beslist om deze opbrengst in het bedrijf te houden geniet men van een gunstige fiscale behandeling, waarbij de meerwaarde niet of minder wordt belast.

Beschikbare reserves tenslotte zijn de belangrijkste vorm van reserve. Elk bedrijf legt ze vrij aan en kan er ook vrij over beschikken.

Reserves zijn geen spaarpot!

‘Reserve’ is dus een wat misleidende naam! Het gaat niet om cash dat opzij staat als buffer. Vaak laat men zich dan ook door de naam van de rubriek om de tuin leiden. Men denkt dat een ‘reserve’ een soort spaarpot is voor toekomstige uitgaven of investeringen. Dat klopt niet!

Wat je in de reserves ziet staan is immers al gebruikt voor de financiering van vaste of vlottende activa op het actief van de balans. Een verkeerd begrip van de ‘reserve’ is een van de grootste misverstanden over balanslezen!

Je krijgt een beter zicht op wat een bedrijf nog als buffer of spaarpot heeft voor investeringen of voor noodgevallen door te kijken naar de rubriek liquide middelen op het actief van de balans, of naar de geldbeleggingen, al moet je ook dit met een dikke korrel zout nemen.

Overgedragen winst of verlies / Onverdeelde winst

In deze subrubriek vind je de winsten en verliezen waarvan het bedrijf nog niet heeft beslist wat men er zal mee doen. Men kiest er in dat geval voor om het resultaat ‘over te dragen’ naar het volgende boekjaar.

Formule en voorbeeldberekening eigen vermogen

Formule eigen vermogen

Eigen vermogen wordt berekend met de formule:

Met andere woorden: je kijkt naar alles wat een bedrijf bezit (zoals geld op de bank, voorraad, inventaris) en trekt daar alle openstaande schulden van af. Wat overblijft, is het eigen vermogen.

Voorbeeldberekening eigen vermogen

Stel, een bedrijf heeft de volgende gegevens:

- Bezittingen: €150.000

(bijv. €40.000 bank, €20.000 voorraad, €90.000 inventaris) - Schulden: €95.000

(leningen en crediteuren)

Berekening:

€150.000 (bezittingen) – €95.000 (schulden) = €55.000 eigen vermogen

Het bedrijf heeft dus een positief eigen vermogen van €55.000. Als de schulden juist hoger zouden zijn dan de bezittingen, dan ontstaat er een negatief eigen vermogen.

Belang en interpretatie van het eigen vermogen

Het eigen vermogen heeft een dubbel belang. Ten eerste is het een belangrijke eerste indruk en graadmeter van de gezondheid van een bedrijf. Daarnaast is het ook de basis van heel wat ratio’s en tools. Bij een basis financiële analyse is het eigen vermogen één van de eerste zaken die je bekijkt!

Positief of negatief eigen vermogen?

In een gezond bedrijf is het eigen vermogen positief. Daarom is dit een van de eerste zaken die een bank zal bekijken bij de aanvraag van een zakelijke lening voor een bedrijf.

Maak echter niet de denkfout dat een bedrijf met positief eigen vermogen sowieso een goed bedrijf is. Dit is een van de 5 grootste misvattingen over balanslezen.

Het eigen vermogen kan positief zijn maar in werkelijkheid is de situatie toch niet zo denderend. Er staan bijvoorbeeld tal van waardeloze activa op het actief van de balans. Denk maar aan een rekening courant bestuurder, immateriële vaste activa zonder reële verkoopwaarde of oprichtingskosten.

Evenmin is een bedrijf met negatief eigen vermogen altijd per definitie een slecht bedrijf. Soms zijn er andere rubrieken in de balans die dit negatief eigen vermogen compenseren. Denk maar aan een rekening courant passief.

BELANGRIJK INZICHT!

Een positief eigen vermogen is in principe een goed teken en een negatief eigen vermogen een slecht teken, maar je moet verder kijken om zeker te zijn of dit wel echt zo is

Basis voor ratio’s

Belangrijke ratio’s om naar de jaarrekeningen te kijken, zoals de solvabiliteit, gaan uit van het eigen vermogen. Maar als dat eigen vermogen negatief is is de kans groot dat ook de solvabiliteit negatief is, wat een alarmsignaal is voor banken en kredietgevers.

Een positief eigen vermogen is dus ook belangrijk voor een goede solvabiliteit. Het eigen vermogen heeft ook een impact op het nettobedrijfskapitaal van een onderneming.

Ook het rendement op eigen vermogen is een interessante ratio die je meer vertelt over de efficiëntie en rendabiliteit van een bedrijf.

Conclusie: wat je zeker moet onthouden over het eigen vermogen

- Eigen vermogen ontstaat zowel binnen als buiten het bedrijf

- Het eigen vermogen moet positief zijn en negatief eigen vermogen is een slecht teken, maar deze regel kent nuances

- Winst maken doet het eigen vermogen stijgen, verlies doet dan weer het eigen vermogen dalen

- Het eigen vermogen omvat verschillende mogelijke bestanddelen, waarvan de inbreng of kapitaal het belangrijkst is

- Kapitaal ontstaat door inbreng in geld of in natura bij de oprichting, of door latere kapitaalsverhogingen

- Eigen vermogen en reserves zijn geen spaarpot of buffer voor toekomstige uitgaven

Handige hulpmiddelen om zelf aan de slag te gaan

Wil je direct meer grip op je boekhouding en je financiële kennis uitbreiden? Bekijk hieronder handige hulpmiddelen die wij aanraden om meteen praktisch aan de slag te gaan:

-

Tools:

Bekijk e-Boekhouden.be en probeer het gratis – gebruiksvriendelijke boekhoudsoftware (ideaal voor zelfstandigen en starters) -

Boekentip:

Bekijk het boek De basis van de balans – je vindt in dit boek meer info over zaken die in dit artikel aan bod kwamen -

Cursussen:

Bekijk de interessante cursus balanslezen bij Centrum voor Afstandsonderwijs waarin je dieper duikt in het onderwerp van dit artikel

Disclaimer: deze links zijn affiliate links en bezorgen de site een kleine commissie als je via deze links een aankoop doet.

Dit was een interessant artikel, vond je ook niet? Op de hoogte blijven van nieuwe interessante artikelen is makkelijk, schrijf gewoon in op onze gratis nieuwsbrief!

Veelgestelde vragen (FAQ) over eigen vermogen op de balans

Onder het eigen vermogen vallen alle middelen die echt van de ondernemer of aandeelhouders zijn. Denk aan gestort kapitaal, ingehouden winsten, reserves en soms privé-stortingen. Alles bij elkaar vormt dit het aandeel van de eigenaar in het bedrijf.

Nee. Winst is het bedrag dat overblijft na aftrek van alle kosten in een bepaalde periode. Eigen vermogen is breder: het bestaat uit de inbreng van de ondernemer plus alle winsten (of verliezen) die in het bedrijf zijn achtergebleven.

Eigen vermogen bereken je met de formule bezittingen – schulden. Het verschil tussen wat het bedrijf bezit en wat het verschuldigd is, vormt het eigen vermogen. Dit bedrag vind je terug op de passivazijde van de balans.

Eigen vermogen is geld dat van de eigenaar is en niet hoeft te worden terugbetaald. Vreemd vermogen is geleend geld van externe partijen, zoals banken of leveranciers, dat wél moet worden terugbetaald (meestal met rente).

Een negatief eigen vermogen betekent dat de schulden hoger zijn dan de bezittingen. Dit kan wijzen op financiële problemen en vormt vaak een risico voor financierders en investeerders. Het is belangrijk om dit snel te herstellen, bijvoorbeeld door winst te maken of extra kapitaal in te brengen.

Karl Delauw heeft meer dan twintig jaar ervaring en expertise met het analyseren en interpreteren van jaarrekeningen. Op Balanslezen.com helpt hij ondernemers hun balans te gebruiken om financiële risico’s te herkennen en betere beslissingen te nemen. Geen algemeen AI-advies, maar interpretatie op basis van praktijk.