Uitgiftepremies zijn binnen het eigen vermogen op het passief een wat eigenaardige balansrubriek. Vaak staat in deze rubriek trouwens helemaal niets. Alleen in een heel specifiek geval, namelijk wanneer er door het bedrijf nieuwe aandelen zijn uitgegeven, zal je hier een bedrag terugvinden. Het is dan interessant om te weten wat dit bedrag precies inhoudt. Als je dit artikel leest weet je er nadien meteen alles over!

Wat zijn uitgiftepremies?

In principe groeit een bedrijf door elk jaar winst te maken. Althans, dat is toch de bedoeling en de bestaansreden van een onderneming. Natuurlijk zijn er ook heel wat bedrijven die verlies maken. Laat er ons echter vanuit gaan dat het bedrijf het goed doet en jaar na jaar een mooie winst laat optekenen.

Met die winst kan een bedrijf verschillende dingen doen. De winstbestemming kan dus heel divers zijn.

Men kan de winst bijvoorbeeld als dividend uitkeren aan de aandeelhouders. Maar men kan er ook voor kiezen om de winst niet uit te keren maar voorlopig in het bedrijf te houden. De gemaakte winst is dan meteen ook weer een nieuwe financieringsbron. Met die winsten kan het bedrijf immers weer gaan investeren in nieuwe producten, extra diensten of zelfs extra personeel.

Maar soms volstaan de mooie winsten niet en heeft een bedrijf meer kapitaal nodig om te kunnen groeien.

Er zijn dan verschillende mogelijkheden. De vennoten kunnen bijkomend kapitaal inbrengen of het bedrijf kan bij de bank aankloppen voor een lening. Een andere mogelijkheid is een kapitaalsverhoging, waarbij het bedrijf nieuwe aandelen uitgeeft om zo eigen vermogen aan te trekken.

Maar de (nieuwe) aandeelhouders die op die nieuwe aandelen inschrijven zullen voor hetzelfde aandeel méér moeten betalen dan de al bestaande aandeelhouders. Met andere woorden, ze zullen een meerprijs of ‘uitgiftepremie’ moeten betalen.

Die uitgiftepremie is dus eigenlijk het positieve verschil tussen de uitgifteprijs van de nieuwe aandelen en de nominale waarde van de bestaande aandelen.

BELANGRIJK INZICHT!

Uitgiftepremies zijn het verschil tussen de uitgifteprijs van nieuwe aandelen en de nominale waarde van de bestaande aandelen van een onderneming

Waarom moet je uitgiftepremies betalen?

Vanwaar nu die meerprijs of uitgiftepremie op de nieuwe aandelen?

Wel, het zou om verschillende redenen niet helemaal ‘eerlijk’ zijn wanneer de nieuwe aandeelhouder hetzelfde aandeel aan dezelfde prijs als de bestaande aandelen zou kunnen kopen. Waarom?

Uitgiftepremies als risicocompensatie

Ten eerste moet het risico gecompenseerd worden dat de bestaande aandeelhouders hebben genomen. De huidige aandeelhouders hebben immers al veel eerder in het bedrijf geïnvesteerd. Toen het pas begon wist geen kat hoe goed of hoe slecht de onderneming zou gaan presteren. Zij hebben dus heel wat risico genomen door toen reeds hun zuurverdiende centen in het bedrijf te investeren.

Nu het bedrijf het goed doet en ook heel wat nieuwe aandeelhouders willen investeren is het risico veel minder groot geworden. Het bedrijf heeft zijn kunnen immers intussen al bewezen en laat al mooie resultaten zien.

Kortom, het zou een beetje simpel zijn om zonder veel risico in een bedrijf te investeren en zo zijn graantje mee te pikken, terwijl het risico door anderen wordt genomen. Men wacht gewoon af tot men haast zeker is dat men er financieel een goede zaak mee doet.

Op die manier zou alleen een volkomen zot ooit nog het risico nemen om ‘mee te doen’ vanaf de start van het bedrijf en zijn geld met meer risico te investeren. Iedereen zou gewoon afwachten tot wanneer het zelfs voor een blinde mol al lang overduidelijk is dat het bedrijf goed presteert en ‘vertrokken’ is. Bijvoorbeeld omdat het bedrijf duidelijk al mooie winsten maakt.

BELANGRIJK INZICHT!

Uitgiftepremies compenseren het hogere risico dat de bestaande aandeelhouders hebben genomen

De uitgiftepremie ‘compenseert’ dan ook deze situatie. De nieuwe aandeelhouders zullen simpelweg meer moeten betalen voor een aandeel van dezelfde waarde dan de oude. Je zou ook kunnen zeggen dat uitgiftepremies het verschil in risicopositie tussen de oude en nieuwe aandeelhouders neutraliseren.

Op die manier worden ‘oude’ aandeelhouders beschermd tegen nieuwe aandeelhouders in geval van bijvoorbeeld een kapitaalsverhoging.

Toegenomen waarde

Bovendien is het bedrijf intussen ook gewoon meer waard dan toen. Stel dat een aandeel bij de start van het bedrijf 1000 EUR kostte. Ondertussen is het bedrijf echter al een paar jaar fors gegroeid. Het gebeurt ook vaak dat een bedrijf na enige jaren van activiteit al heel wat reserves heeft aangelegd.

Of dat er een gebouw werd aangekocht waar intussen al meerwaarden opzitten sinds de aankoop. Het komt steeds weer op hetzelfde neer: de reële waarde van de aandelen ligt intussen om al die redenen veel hoger.

Zou het dan correct zijn dat nu ook nieuwe aandeelhouders aandelen van het bedrijf aan die 1000 EUR per stuk kunnen kopen? Neen, zeker niet. Want als het bedrijf op dit moment geliquideerd zou worden en men de activa (bezittingen) zou verkopen zal elke aandeelhouder haast zeker meer dan 1000 EUR per aandeel ontvangen.

Het is dus nodig om de ‘oude’ aandelen aan de juiste waarde te behandelen. Op die manier blijven de belangen van de bestaande aandeelhouders gevrijwaard.

Waar staan uitgiftepremies op de balans?

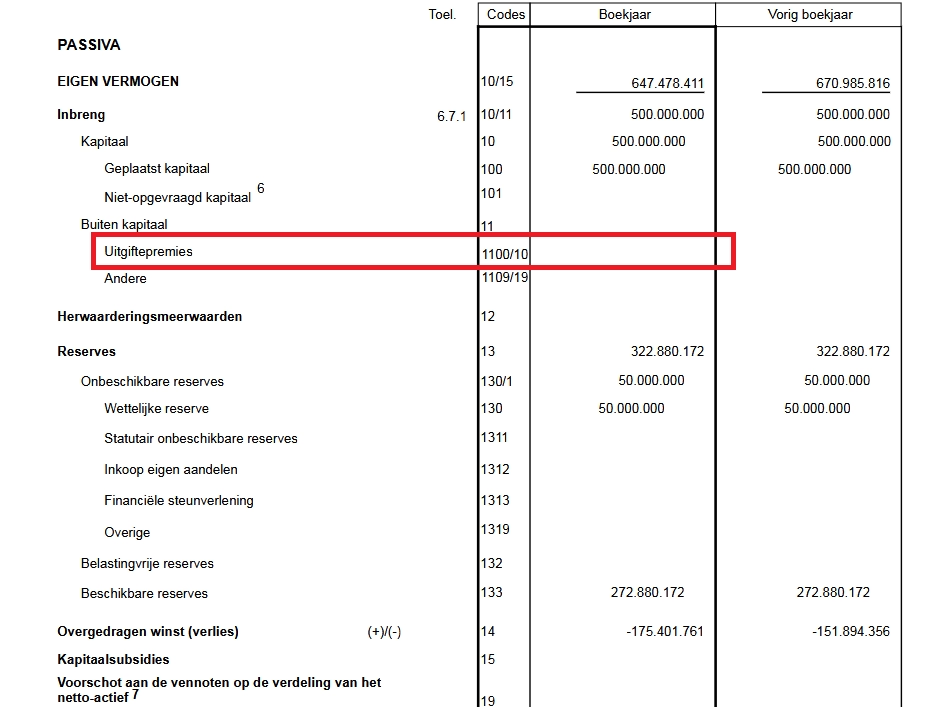

De uitgiftepremies zal je terugvinden op het passief van de balans onder de inbrengen buiten kapitaal, net boven de herwaarderingsmeerwaarden (rubriek 12). Het is dus één van de verschillende bestanddelen van het eigen vermogen van het bedrijf:

Boeking op de balans

Stel dat de nieuwe aandelen niet aan 1000 EUR per aandeel maar aan 1200 EUR worden aangeboden. Op de balans zal dit duidelijk opgesplitst worden tussen kapitaal en uitgiftepremie. Hoewel beide eigenlijk strikt genomen nieuw kapitaal zijn dat aandeelhouders in het bedrijf hebben gepompt. Zowel kapitaal als uitgiftepremies doen dan ook het eigen vermogen toenemen.

- Kapitaal: 1000 EUR

- Uitgiftepremies: 200 EUR

Het bedrag van de uitgiftepremies moet volledig worden gestort bij de inschrijving op de nieuwe aandelen.

Over de uitgiftepremie heeft de Commissie voor Boekhoudkundige Normen een CBN advies gepubliceerd. Het geeft toelichting bij wat mogelijk (of niet mogelijk) is voor uitgiftepremies.

Hoe bepaalt men het bedrag van de uitgiftepremies?

Hoe hoog moeten uitgiftepremies zijn? Dat is natuurlijk vaak een punt van discussie tussen de ‘oude’ en de ‘nieuwe’ aandeelhouders.

Stel dat de aandelen van onderneming Huppeldepup BV nominaal zo’n 200 euro per aandeel waard zijn. Om verschillende redenen kan de reële waarde van de aandelen echter veel hoger liggen dan die nominale waarde. Denk maar aan een gebouw met een meerwaarde of hoge aangelegde reserves in het bedrijf.

Cruciaal punt is dus die reële waarde bepalen. Niet zelden leidt dit tot heel wat debat en discussie binnen de onderneming. Eens de reële waarde is bepaald kan men vrij eenvoudig berekenen welke uitgiftepremies men moet toepassen om deze waarde tot uitdrukking te brengen.

Conclusie

Zoals je ziet is over uitgiftepremies meer te zeggen dan je denkt. Ze komen nog steeds regelmatig voor op de balans. Het is dus van belang om toch te weten wat ze betekenen wanneer je ze tegenkomt. Hopelijk heeft dit artikel je daarbij kunnen helpen!

Handige hulpmiddelen om zelf aan de slag te gaan

Wil je direct meer grip op je boekhouding en je financiële kennis uitbreiden? Bekijk hieronder handige hulpmiddelen die wij aanraden om meteen praktisch aan de slag te gaan:

-

Tools:

Bekijk e-Boekhouden.be en probeer het gratis – gebruiksvriendelijke boekhoudsoftware (ideaal voor zelfstandigen en starters) -

Boekentip:

Bekijk het boek De basis van de balans – je vindt in dit boek meer info over zaken die in dit artikel aan bod kwamen -

Cursussen:

Bekijk de interessante cursus balanslezen bij Centrum voor Afstandsonderwijs waarin je dieper duikt in het onderwerp van dit artikel

Disclaimer: deze links zijn affiliate links en bezorgen de site een kleine commissie als je via deze links een aankoop doet.

Vond je dit een interessant artikel? Veel meer interessante artikelen vindt je door in te schrijven op onze gratis drie tot viermaandelijkse nieuwsbrief!

Karl Delauw heeft meer dan twintig jaar ervaring en expertise met het analyseren en interpreteren van jaarrekeningen. Op Balanslezen.com helpt hij ondernemers hun balans te gebruiken om financiële risico’s te herkennen en betere beslissingen te nemen. Geen algemeen AI-advies, maar interpretatie op basis van praktijk.